量化緊縮是什麼?它對加密貨幣市場有何影響?

文章出自 CryptoJelleNL

在同系列的上篇文章,我們提到貨幣政策逐漸成為關注焦點,許多加密貨幣的交易者都在密切留意鮑威爾(Jerome Powell)和葉倫(Janet Yellen)的發言,也討論了量化寬鬆這項旨在提振經濟的擴張性貨幣政策,以及過度使用會引發什麼狀況(例如:高通膨率)。

高通膨率恰好是現今許多經濟體面臨的挑戰,這也是為什麼央行需要透過量化緊縮,將通膨率恢復到它的預期水準。

本文將深入探討量化緊縮的概念、運作原理,以及它對加密貨幣市場的影響,繼續閱讀以了解更多!

什麼是量化緊縮?

量化緊縮是一種貨幣政策,目的是減少經濟體系中的資金量(貨幣供給)。雖然各國央行的作法略有不同,但一般來說會是出售所持債券,或等待它到期、不再投資。

販售債券將增加債券市場的供給,透過更高的收益率來吸引買家。當利率越高,借貸成本也就越高,而正如上篇文章提到的,借貸成本會直接影響經濟活動,較低的利率會帶來更多投資和支出,反之較高的利率則將減少。利率和經濟活動的關係可理解為,當利率越高,存錢的吸引力就越大,而借錢的吸引力就越小。

而大規模的出售債券,會進一步減少經濟活動,因為這降低了金融體系內的流動性,而流動資金的減少,代表企業和家庭都必須更加謹慎地使用金錢。

理論上,經濟活動的減少會減緩經濟體系中的通膨壓力,這也是量化緊縮被視為一種緊縮貨幣政策的原因。

為何要實施量化緊縮

在多數情況下,量化緊縮會被用來當作降低通膨的手段。央行存在的目的,是為了讓經濟活動維持最高效的運行,失控的通貨膨脹,將被視為是經濟運行上的一種阻礙。高通膨率會增加家庭和企業的生存成本,如果不加以解決,就很有可能會為經濟帶來傷害。

降低通膨最常用的工具就是提高央行利率(例如:美國聯邦基金利率),但在某些情況下,會需要更積極的干預,而量化緊縮就會是此時央行所需的工具。如前所述,量化緊縮涉及出售所持債券,或等待它到期、不再投資,這會導致利率提升,並減少市場流動資金和經濟活動。

經濟活動的減少,正是央行將通膨率恢復到正常水準的所需關鍵。

量化緊縮 & 縮減購債

普遍認為,縮減購債是量化緊縮的一個重要元素,也是逐漸結束量化寬鬆的方式。這是從量化寬鬆到量化緊縮之間的過渡期,減少資產購買,直到歸零。

舉例來說,將資本注入由 5,000 億美元減少至 3,500 億美元,將被視為逐漸縮減購債——即便央行依然注入了 3,500 億美元。從本質上來說,縮減購債仍然是一種擴張性政策,只是速度減緩了。

經濟學家喜歡用「腳放開油門」當作比喻——汽車會逐漸減速,但並未完全剎車。

一般來說,縮減購債的目標是結束一段擴張性政策,緊隨其後的是一段限制性或緊縮性政策。

2022 年的量化緊縮

當通膨在 2022 年失控時,美聯儲宣布了一系列限制性的貨幣政策,旨在降低通膨壓力。除了過去一年內連續 9 次升息之外,美聯儲還決定讓價值約 1 兆美元的證券到期、不進行再投資,這也導致了經濟活動的減少,約等同於升息 25 個基點所帶來的影響。

雖然美聯儲與通膨的抗戰尚未結束,但顯而易見地,他們的政策正在發揮效用。

量化緊縮的風險

就像量化寬鬆一樣,量化緊縮並非沒有風險。央行必須謹慎地從經濟體系中移除流動性,才不會完全破壞經濟的穩定、引發金融市場崩盤。這種狀況在過去曾經發生過——只是提及潛在的緊縮政策,便導致國債的收益率大幅波動、債券價格下跌。

量化緊縮的另一個問題在於,一般來說,由於股市會對緊縮政策做出反應,因此央行會在緊縮計劃完成之前退出。這曾發生在 2008 年的危機之後,當時美聯儲不得不停止量化緊縮,並採取另一輪量化寬鬆政策,以確保股市不會崩盤。

儘管如此,量化緊縮被視為是一種減緩經濟發展的工具,但要能駕馭它並保持平衡是十分困難的。

量化緊縮與市場

歷史證明了貨幣政策與金融市場之間的關係,擴張性政策和量化寬鬆一般來說會推高資產價格,而限制性或緊縮政策通常會導致價格走低。

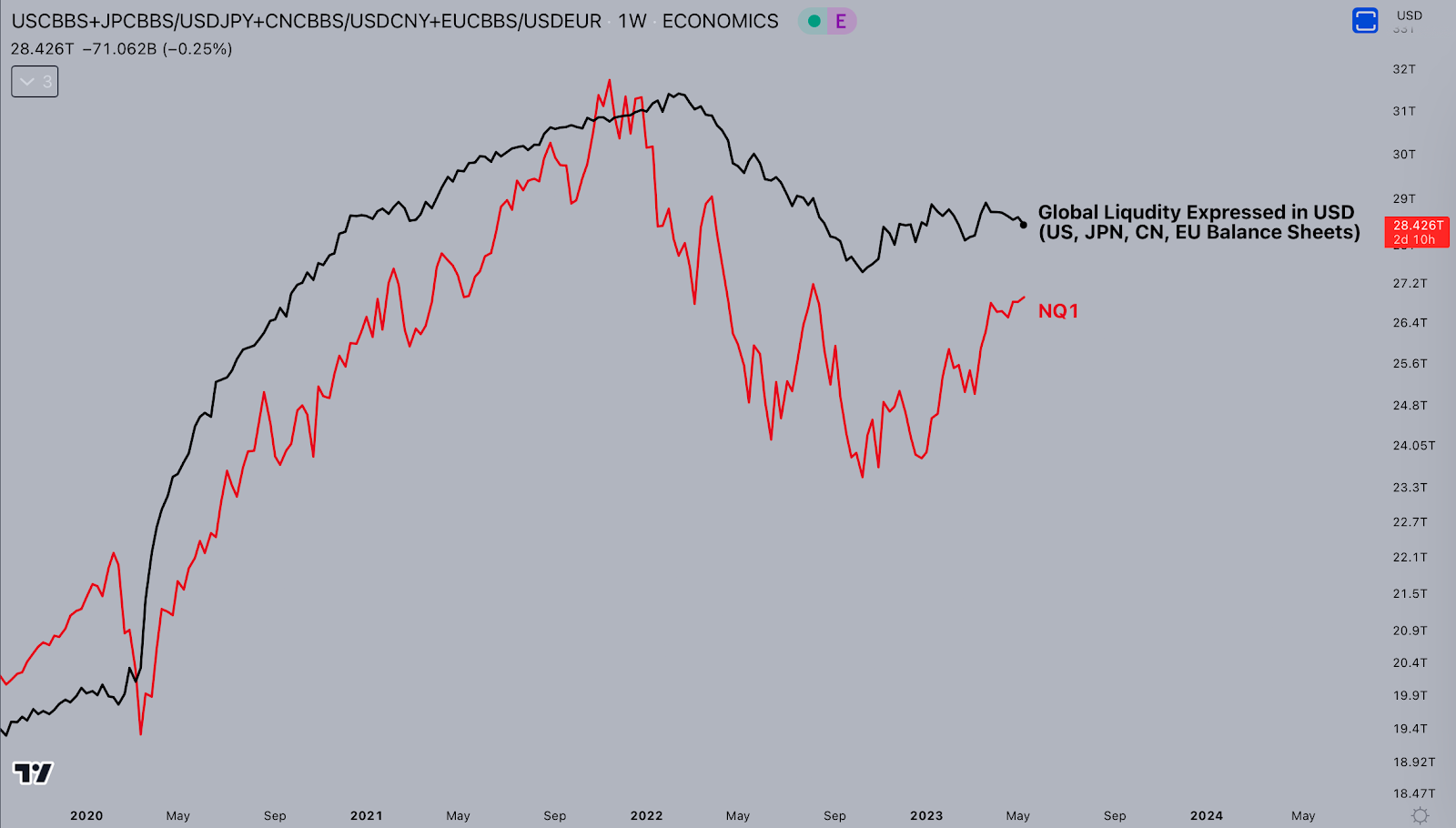

下圖顯示了全球的流動性狀況(美國、日本、中國和歐盟的資產負債表),以及納斯達克 100 指數(NASDAQ 100)的表現。可以觀察到,資產負債表擴張時市場如何反彈,以及當資產負債表衰退時,市場是如何迅速下跌的。

此外,我們還可看出,市場對緊縮的反應比起應對寬鬆狀況更為強烈。

此外,如圖所示,納斯達克 100 指數(NASDAQ 100)在全球量化寬鬆政策結束的前幾週達到頂點,而後的下跌也與上漲一樣快速。從比特幣價格也可以觀察到全球流動性狀況與資產價格間的正相關,它也對量化緊縮、量化寬鬆產生強烈反應。整體來看,全球市場與全球流動性狀況保存在著密切的關係。

這種相關性證實了硬資產(Hard Assets)可以對沖通膨的想法。貨幣供應量增加會推高市場,而貨幣供應量緊縮則會壓低市場。

接下來可能發生什麼?

在經歷了一段時間的明顯緊縮後,全球央行似乎對下一步行動存在分歧。整體來說,資產負債表保持不變,而在個人層面上,我們可以看到許多行動。

值得注意的是,中國已宣布將進行小規模的注資(例如,在 2023 年 2 月進行了 920 億美元的逆回購協議),而面對美國的經濟形勢,可能很快會需要祭出新的擴張政策。

結語

量化緊縮是央行在提高利率無效時,用來減緩經濟發展的政策。透過量化緊縮,政府可以大規模出售債券或讓其到期,作為減少資本可用性和推高利率的方式之一。

量化緊縮似乎也影響了全球市場,近期的動作導致各種資產的拋售。隨著各國央行權衡下一步行動,市場目前正在進行整合。

預測這些走勢非常困難,但央行的動向仍值得研究,因為這將幫助你更理解市場變化的原因。

作者免責聲明:本文基於我有限的知識和經驗,僅供參考,不構成任何形式或形式的投資建議。

編者註:CryptoJelleNL 提供了對加密貨幣行業的見解,他進入金融市場已有 5 年以上的時間,主要專注於股票市場和加密貨幣的長期投資。在看著投資收益滾滾而來的同時,他也為多個平台撰寫文章。從現在起,他也將為 Alpha Circle 貢獻自己的見解。

歡迎關注 WOO Network 華語社群媒體帳號,以掌握更多資訊:

▲ 本文內容已被翻譯成不同地區語言並在多個平台共享。如因不同語言釋義而導致不一致的內容,請以英文官方網站之版本為準。

▲ 免責聲明:以上內容提供之資料僅供參考,各項內容並非投資及交易策略建議,亦不構成任何產品或服務之要約、要約招攬或建議,僅作為知識性及學術性分享,任何人據此等資料而做出或改變操作之決策,須自行承擔結果。文章資訊請依 WOO Network 官方媒體平台發佈為主。